- Highlow.com(ハイローオーストラリア)の税金の計算方法と仕組み

- 国内バイナリーオプションと海外バイナリーオプションの税金の違い

- 確定申告のやり方(税金の納税方法)

こんにちは!パンダ専務です。皆さんバイナリーオプションの税制はご存知ですか?もちろんバイナリーオプションに限らず、投資で利益が出せるようになると直面するのが税金の問題。

これは海外バイナリーオプション業者のハイローも例外ではありません。取引を通じて一定以上の利益を得た場合、利益額に応じた税金を支払う必要があります。

「ハイローオーストラリアは海外業者だし、税金払ってないけどばれないよね?」なんて思っている人は大間違いです!脱税にならないためにも、正しい税制の知識を身に着けましょう。

ちなみにハイローオーストラリアの口座開設がまだという方は、当サイトではハイローオーストラリアの口座開設方法にて分かりやすく紹介しておりますのでご参照下さい。

2024年の確定申告期間はいつ?

2024年に得た収入の確定申告は、2025年2月16日~3月15日の間に行う必要があります。所得額が課税の対象となる場合は、規定の期間内に確定申告を終え、納税を行いましょう。

2024年に行う確定申告対象は、2025年1月1日~12月31日までの1年間に得た収入が対象です。個人事業主の消費税と贈与税の申告なども合わせて、期間内に確定申告を行う必要があります。

ちなみに、この確定申告期間中であれば何度でも確定申告を提出することができますが、もし期間内に確定申告が行えなかった場合は「期限後申告」となり罰則が発生するため注意が必要です。

罰則例として、延滞税(年利最高14.6%)や無申告課税(最高20%)などがありますが、これらは本来の納税額に上乗せして支払う必要があるため、必ず期間内に手続きを行って下さい。

サトウ

サトウ税金だけでも結構持っていかれるのに、それにプラスして延滞税や無申告課税なんて絶対払いたくない!

パンダ専務

パンダ専務延滞税や無申告課税は、確定申告期間内にきちんと申告していれば本来払う必要がないものだから、確定申告は忘れずにしようね!

2021年(令和3年)から適用される税制改正

そもそも税金とは、収入から「控除」を差し引いた「所得」に基づいて計算が行われますが、2018年度の税制改正で決定した、所得税・住民税の基礎控除の引き上げと給与所得控除の引き下げが2020年1月1日から実施され、2021年(令和3年)の税金支払から適用されます。

基礎控除額の改正(引き上げ)

基礎控除とは、職業や扶養者の有無に関わらず、誰でも一律で受けられる控除です。

これまでは所得金額に関わらず、年間で一律38万円となっていましたが、2020年1月より実施された改正に伴い基礎控除額が10万円引き上げられ、48万円の控除を受けられるようになりました。

また、一定の所得以上の所得層には一律控除の必要がないとう考えから、年間の所得が2,400万円を超える高所得者は段階的に控除額が引き下げられ、年間所得が2,500万円を超える所得層の基礎控除額は0円となっています。

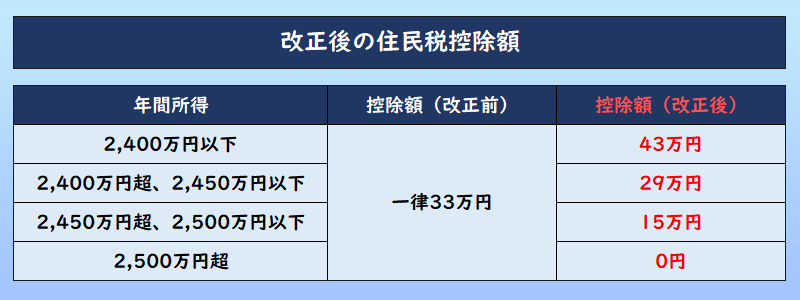

住民税控除額の改正(引き上げ)

住民税の控除額は年間で一律33万円となっていましたが、2020年1月より実施された改正に伴い基礎控除額が10万円引き上げられ、43万円の控除を受けられるようになりました。

また、基礎控除額同様、年間の所得が2,400万円を超える高所得者は段階的に控除額が引き下げられ、年間所得が2,500万円を超える所得層の基礎控除額は0円となります。

給与所得控除の改正(引き下げ)

基礎控除額や住民税控除額が引き上げられる一方、給与所得控除額は一律10万円引き下げられ、給与所得控除の上限額が適用される給与等の収入金額が850万円、その上限額が195万円にそれぞれ引き下げられています。

これにより、一般的な会社員の場合は給与所得控除の引き下げと基礎控除の引き上げで±0となりますが、年収が850万円を超える会社員の場合は増税となるため注意が必要です。

ただし給与所得控除とは、給与所得者の給与から一定額を控除するという仕組みです。会社員等の給与所得は、収入から給与所得控除を差し引いて計算されています。また、個人事業主の場合は確定申告時に必要経費を収入から差し引くことが可能です。

ハイローオーストラリアの税金は総合課税

ハイローオーストラリアは海外バイナリーオプション業者なので、総合課税(雑所得)に分類されます。総合課税は所得額により税率が変動し、利益額に応じた税金を収めなければなりません。

ちなみに総合課税とは他の所得と合算して税金を計算する制度で、以下8種が対象です。

※総合課税対象の所得の確認は国税庁:雑所得から確認できます。

ハイローで得た所得額(利益)は総合課税の雑所得に分類されます。

これは、出金した金額ではなく、取引で得た金額が課税対象となるため、出金の有無に関わらず所得額(利益)が一定以上あれば確定申告の必要性があると覚えておいて下さい。

一方、それを踏まえた上で説明するなら、国税庁の管轄は国内の銀行口座のみなため、取引口座から出金しなければ税務当局にハイローオーストラリアで得た所得を知られるリスクは減ります。

つまり、国税庁は海外の口座まで調べる事が出来ません。しかし、前述した通り税金が発生するタイミングは取引で利益を得た時点ですので、バレるバレないに関わらず、利益分は必ず確定申告を行い税金を収めるようにしましょう。

サトウ

サトウ雑所得ってハイローのような海外バイナリーオプションの利益以外にはどんなものが当てはまるんですか?

パンダ専務

パンダ専務公的年金やインターネットオークションでの副収入なんかも雑所得になるよ!例えばメルカリやラクマの売上がそうだね!

海外バイナリーオプション業者と国内業者の税制の違い

国内のバイナリーオプション業者の税制は、2012年までは海外業者同様「総合課税」でしたが、税法が改正され「申告分離課税」として申告できるようになりました。

そのため、ハイローオーストラリアの様な海外にあるバイナリーオプション業者と、GMOクリック証券の様な国内にあるバイナリーオプション業者の税制は全く違います。

▼海外バイナリーオプション業者▼

- 税金の種類:総合課税

- 損失繰り越し:不可

総合課税は投資による所得を給与所得などの“他の所得と合わせて計算する方法”です。国内のバイナリーオプション業者と違い、損失の繰り越しが行えません。雑所得同士の損益換算は可能。

国内バイナリーオプション業者

- 税金の種類:申告分離課税

- 損失繰り越し:可能(最大3年間)

申告分離課税は投資による所得を給与所得などの“他の所得と分けて計算する方法”です。税率は一律で20.315%(所得税15%、住民税5%、復興特別所得税0.315%)となります。

ちなみに申告分離課税とは、他の所得とは分離して税金の計算を行う制度です。

所得額が上がれば上がるほど、税率が上がってしまう総合課税と異なり、一律20.315%と税率が固定されており、損益繰り越しが3年間はできるというのが特徴です。

例えば1年目に100万円の損失が出た場合、翌年に200万円の利益が出たとしても、1年目の損失を差し引いた利益額(100万円)に対する税金しか払う必要がありません。

税率も一律20.315%なので、この場合は203,150円が課税される税金となります。

1年目:-100万円損失

2年目:+200万円利益の場合

-100万+200万=100万(申告分)

100万×20.315%=203,150

ここまで説明しておいて自分で言うのもなんですが、今回重要になるのは海外業者の税法なので、国内業者で取引していないという方は国内の税法は覚えなくて大丈夫です。

「海外業者と国内業者では税法が違う」ということだけ頭の片隅に置いておきましょう。

ハイローオーストラリアの損益を確認しよう

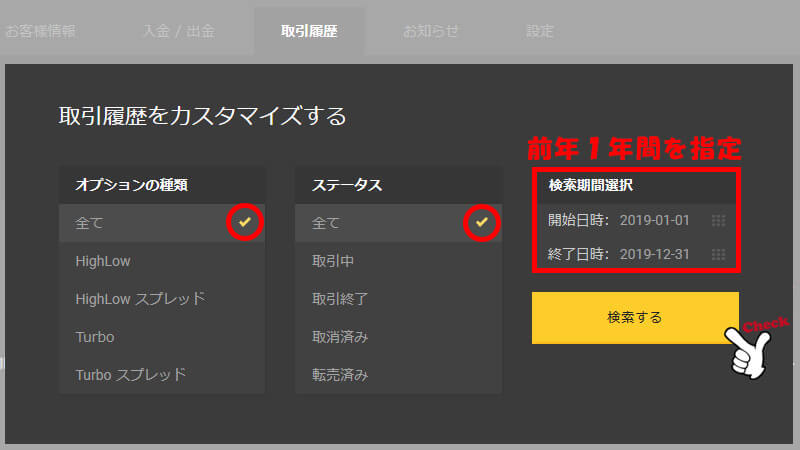

ハイローオーストラリアで取引を行った際の損益確認は、マイページ内の「取引履歴」から確認出来ます。また、損益額の計算は年間の【ペイアウト-購入額=損益】で割り出す事が可能です。

まずは、ハイローオーストラリアの損益額を計算する際に必要となる、1年間のペイアウトと購入額を調べる方法をご紹介します。

取引履歴を確認するには、まず取引口座にログインを行い、マイページ内にある「取引履歴」から損益計算を行う期間を設定する必要があります。(前年の1月1日から12月31日まで)

先程選択した1年分の取引履歴が表示されるため、ダウンロード形式をPDF/CSV(EXCEL)から選択してダウンロードを行いましょう。

ダウンロードはPDFがおすすめです。PDFファイルには1年間を通した購入、ペイアウトの合算額が記載されていますが、CSV(EXCEL)には合算値が記載されていないため、自分で関数を打ち込んで合算額を算出する必要があります。

ダウンロード完了後は、ダウンロードしたファイルを開くだけでその期間の損益を確認することが出来ます。ファイルには取引日時や取引結果が事細か記載されていますが、損益の計算に必要なのは購入(取引に使った金額)とペイアウト(取引で得た金額)の2つのみです。

この購入額とペイアウトを先程の数式に当てはめると1年間の損益額を割り出すことが出来ます。

ここで、ペイアウトより購入額の方が多い場合は、残念ながら1年を取引を通じて投資額の方が多く、収益を得ていない(損失)ということになります。その場合は確定申告の必要はありません。

逆に、損益額がプラスの場合は確定申告の対象となる場合がありますので、下記で「いくら以上利益がある場合に税金を収めなければならないのか」という点をご確認下さい。

税金・確定申告の対象者は1年間の利益額で決まる

ハイローオーストラリアの税金は1年間(1月1日~12月31日まで)に得た利益額により、税金を支払う必要があるか、税金を払う必要がないかが決まり、課税対象となった場合は翌年の確定申告期間中に納税を行わなければなりません。

そこで気になるのが「いくら稼いだら税金の対象になるのか」という点ですが、これは給与所得の有無、アルバイトやパートで所得がある場合はその所得金額により、課税条件が異なります。

商品価格に対して一定の税金を課せられる消費税のように、税率が一律で「稼いだ利益額の◯%を一律で課税する」という仕組みだと覚えやすいですが、残念ながらそうではありません。

また、ハイローオーストラリアの取引で得た利益額は税金の課税対象外で、所得に対する税金を支払う必要がないという場合でも、確定申告が必要なケースもあります。

まずは自分がいくら以上稼いだら課税対象なのか、課税対象でない場合でも確定申告を行う必要があるのはどういうケースなのか覚えて下さい。

会社員で給与所得がある場合

会社員のように給与所得がある場合は、給与所得以外の所得が1年間で20万円を越える場合に税務署に確定申告を行い、税金を支払う必要があります。

会社員の多くは会社で年末調整を行うため確定申告が不要ですが、ハイローオーストラリアでの取引で20万円を越える利益を得た場合、年末調整の実施に関わらず確定申告が必要です。

逆に所得額(利益)が20万円未満の場合や、他の雑所得との損益換算を行い所得額が20万円未満になった場合、損失の方が大きくなった場合は確定申告を行う必要はありません。

また、雑所得同士であれば損益換算は可能ですが、ハイローオーストラリアの損失で、他の所得に対して損益換算を行うような事は出来ないようになっています。

仮にハイローオーストラリアの取引で失敗して、100万円の損失がでた場合でも、給与所得と損益換算して給料から引かれる所得税や住民税を下げるといった事は行えません。

- 給与所得以外の所得(利益)が年間20万円を越える場合は課税対象

- 給与所得以外の所得が20万円未満の場合は確定申告不要

- 雑所得同士のみ損益換算ができる

大学生や専業主婦で給与所得がない場合

大学生、専業主婦、専業トレーダーのような非会社員で給与所得がない場合、1年間の所得が48万円を越える場合に確定申告を行い、税金を支払う必要があります。

この48万円という金額は所得がある人すべてに適当される「基礎控除」の金額です。

会社勤めの場合は年末調整の際に適用されていますが、会社勤めでない場合は給与所得がないため、内職や在宅ワークなどの副業で得た所得に対して基礎控除がかかります。

つまり、ハイローオーストラリアなどで利益をあげた場合でも、利益額が48万円以下であれば基礎控除で相殺されて課税所得が0円となるため、確定申告の必要性がありません。

税法上、雑所得同士の損益換算なら可能ですが、雑所得を含めた他の所得との合計所得額が、基礎控除の48万円で相殺出来ない所得がある場合は、確定申告を期間内に行うようにして下さい。

- 給与所得以外の所得が年間48万円を越える場合は課税対象

- 所得が48万円未満の場合は基礎控除で所得が相殺される

- 雑所得同士のみ損益換算ができる

アルバイトやパートを行っている場合

大学生がアルバイトをしたり、主婦の方がパートタイムで仕事をしている場合は、給与所得以外の所得が1年間で20万円を越える場合に税務署に確定申告を行い、税金を支払う必要があります。

アルバイトやパートを行っている場合は、会社員と同じで「年間の給与所得以外の所得金額」で判断するため、正規社員・非正規社員・契約社員といった業務形態(雇用形態)は関係ありません。

基本的にアルバイトなどの場合でも、1年を通して働いている場合や年末まで働いている場合は、扶養に入っている入っていないに関わらず会社側が年末調整を行います。

そのため、所得が20万円以下であれば所得税に対する確定申告は必要ありません。

しかし、原則として年末調整は1人の従業員に対し、1つの会社でしかできませんので、アルバイトを掛け持ちして2箇所以上の場所から給与所得がある場合は注意が必要です。

収入が多い方の会社にまとめて年末調整をしてもらうという手段もありますが、そうでない場合は給与所得以外の所得(ハイローオーストラリアでの利益額)が20万円以下でも、全ての会社からの源泉徴収票を集めて、自分で確定申告を行わなければなりません。

また、例外として「会社が年末調整をしてくれない」「1年の途中で退職した」という場合も、ハイローオーストラリアでの所得額に関わらず確定申告を行う必要があります。

これはハイローオーストラリアで得た利益額が20万円以下であれば雑所得に対する課税は行われませんが、給与所得に対する課税は行われるのが理由です。

補足:扶養に入れるかについて

給与所得が103万円(勤労学生控除の場合は130万円)以内であれば、給与所得控除や勤労学生控除を差し差し引く事で所得金額が48万円以下になるため扶養親族に該当します。

しかしこれは「収入が給与所得のみ」の場合で、給与所得とは別にハイローオーストラリアの利益がある場合は【給与所得+ハイローオーストラリアの利益額≦48万円以下】でなければ扶養に入ることはできません。

- 給与所得以外の所得(利益)が年間20万円を越える場合は課税対象

- 勤務先が年末調整を行っている場合で、所得が20万円以下であれば確定申告は不要

- 1年の途中で退社・掛け持ちで勤務している場合などで会社が年末調整を行わない場合は、所得額に関わらず自分で確定申告が必要

- 給与所得(源泉徴収される前の金額-給与所得控除した金額)+雑所得が48万円以下の場合に扶養に入れる

退職・転職・その他(個人事業主やフリーランス)の場合

会社を退職・転職した場合や個人事業主、フリーランスの場合は、給与所得以外の所得が20万円を超える場合に税務署に確定申告を行い、税金を支払う必要があります。

しかし、確定申告の有無のみで言えば、会社が年末調整をするわけではないため、給与所得以外の所得があるないに関わらず自分で確定申告を行わなければなりません。

つまり確定申告は自分で行う必要があるが、給与所得以外の所得(ハイローオーストラリアで得た利益)が20万円を超えていれば雑所得に対する課税も行われる。

逆に給与所得以外の所得が20万円未満であれば、雑所得に対する課税は行われず給与所得に対する課税のみ行われるということになります。

ただし、自分で確定申告を行う必要がないケースもあり、それは12月末で会社を退職した場合や転職して既に新しい会社に勤めている場合が当てはまります。

12月末で退職する場合はその年の最後の給与支払い後に、既に転職している場合は新しい転職先の会社が年末調整を行うため、この場合は課税対象となる「給与所得以外の所得が20万円を超える場合」にのみ確定申告を行いましょう。

- 給与所得以外の所得(利益)が年間20万円を越える場合は課税対象

- ハイローオーストラリアの利益が課税対象になるならない関わらず確定申告は自分で行う必要がある

- 一部のケースにおいて、会社側が年末調整を行う場合は確定申告が不要になる場合もある(12月末退職・転職済など)

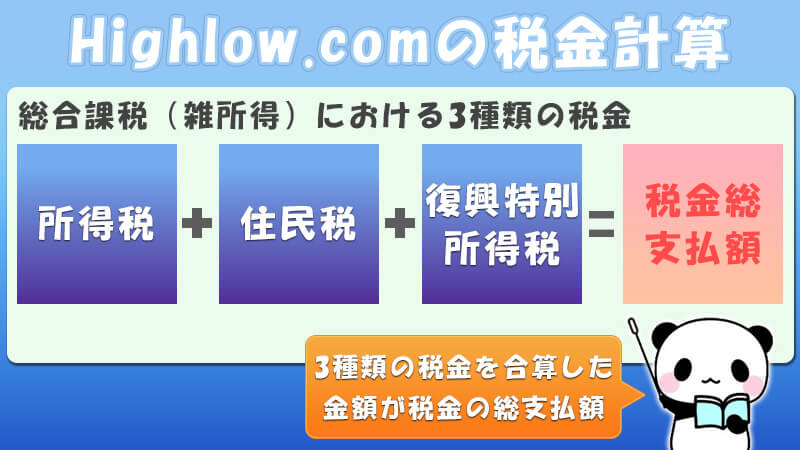

ハイローの税金の計算方法

ハイローオーストラリアの税金の計算方法は、総合課税(雑所得)にかかる所得税、住民税、復興特別所得税の3種類を全て合算した金額が収めるべき税金の金額となります。

ハイローオーストラリアの所得に対する税金の計算方法を紹介しているWebサイトは多いですが、端折られ過ぎていて「所得税」の計算方法しか紹介していないケースが非常に目立ちます。

そういう方は、自分で確定申告をしたことがないんでしょうね…。実際に税金を収めた事がある方の中には「当初の計算より多く課税された!」と大変な思いをした方も多いかもしれません。

そんな苦い経験をした方も含め、今日は正しい税金の計算方法を覚えて帰って下さい。

ここからは下記のスズキさんとパンダ専務の具体例を見ながら、実際にどのくらいの税金が課税されるのか計算してみましょう。与所得控除を差し引いた金額(源泉徴収票の給与所得控除後の金額)」です。それでは所得税の計算方法から紹介します。

| 職業 | 会社勤めのOL |

|---|---|

| 給与所得 | 300万円(給与所得控除は済) |

| 投資利益 | 100万円(ハイローの利益) |

| 損失 | 0円 |

| その他の所得 | 0円 |

勘違いされる事が多いですが、給与所得とは「給与収入から給与所得控除を差し引いた金額(源泉徴収票の給与所得控除後の金額)」です。それでは所得税の計算方法から紹介します。

所得税の計算方法

ハイローオーストラリアの所得税を計算する方法は、【課税所得✕税率-控除額=所得税】となります。また、所得税の税率は課税所得の合計額により5%~45%の間で変動します。

まずは所得税の税率表をご覧ください。

※所得税の税率は国税庁:所得税の税率でも確認することが可能です。

前述した総合課税に分類される8種の所得の合計金額を元に計算することで、自分がどの税率で計算するのか、また控除額がいくらあるのかを調べることが出来ます。

具体的には、総合課税8種の合計金額から、基礎控除額の48万円とその他の控除額(社会保険や国民年金保険など)を差し引くことで、課税所得を割り出すことが可能です。

課税所得(課税される所得金額)=総合課税合計額-控除金額1

※控除金額1は所得控除の基礎控除額(48万円)や社会保険控除です。

所得税=課税所得×税率-控除金額2

※控除金額2は所得税に対する控除額で、税率と同様で課税所得により変動します。

それでは上記の計算式に実際の数字を当てはめて各所得税を計算してみましょう。

課税所得:300万円+100万円-78万円=322万円

所得税の計算:322万円×30%-427,500円=216,500円

会社員のスズキさんの場合は会社勤めで給与を貰っているため、まずは給与の総支払金額から給与所得控除を差し引いた給与所得を割り出さなければなりません。

源泉徴収が手元にある方は、支払い金額の横に記載してある「給与所得控除後の金額」という項目がそれに当てはまります。(自分で計算する場合は国税庁の給与所得控除をご参考下さい。)

その給与所得と、ハイローオーストラリアの取引で得た金額を合算した金額から、所得税の基礎控除額48万円と社会保険などの控除額を差し引いて課税所得を割り出す事が可能です。

課税所得額がわかれば、所得税の税率と控除額を調べる事ができるため、最後に所得税を計算する事でスズキさんが翌年支払う所得税が216,500円と分かります。

課税所得:600万円-200万円+100万円-78万円=422万円

所得税の計算:422万円×20%-427,500円=416,500円

専業投資家のパンダ専務は会社勤めではいため、給与所得がありません。そのため、給与控除がなく、経費として使った分くらいしか利益額から差し引く事ができません。

また、ハイローオーストラリアの取引で得た利益は分類上「雑所得」になりますので、給与所得など他の所得と損益換算することがはできませんが、雑所得同士の損益換算であれば可能です。

ちなみに給与所得がない場合でも、株式の配当金(配当所得)のような”他の所得”があれば、それも合算して計算を行わなければなりません。

つまり全ての所得の合算(雑所得の損失分は損益換算)した金額から所属税の基礎控除48万円と社会保険控除額を差し引いた422万円がパンダ専務の課税所得です。

課税される所得の金額が422万円の場合、税率20%、控除額427,500円で計算を行いますので、翌年課税される所得税は416,500円という計算できます。</>

ここでは所得控除の基礎控除48万円と、社会保険控除を30万円と仮定して計算を行いましたが、扶養控除や配偶者控除がある場合は更に控除を受けることが出来ます。詳細は国税庁:所得控除のあらましをご確認ください。

住民税の計算方法

ハイローオーストラリアの住民税を計算する方法は、【所得割+均等割=住民税】となります。

前年の所得の応じて計算される所得割と、定められた金額で一律に課税される均等割の2つ合算したものが住民税として収めなければならない税金の金額です。

ただし、住民税の計算は非常に複雑な事に加えて、全国で1700程ある自治体で税率・均等割額が異なり一律でないため、住民税=課税所得の約10%と認識しておく程度で問題ありません。

住民税の標準税率は以下の通りです。

住民税の通常用いる標準税率では、都道府県税率と市町村税率を合わせた10%と均等割合計5,000円です。(厳密には、所得割には調整控除額がかかります。)

しかし、各自治体が条例により標準税率とは異なる税率を定めることができ、一部の地域(横浜市や名古屋市など)では税率、均等割が異なるため、確認する際は各自治体にお問い合わせ下さい。

それでは実際に所得課税の10%として住民税を計算してみましょう。

課税所得の計算:300万円+100万円-73万円=327万円

住民税の計算:327万円×10%=327,000円

スズキさんの住民税は課税所得327万円の10%、327,000円が住民税として課税されます。

所得控除の基礎控除が48万円なのに対し、住民税の基礎控除額は43万円と、所得控除と5万円の差額があるため、住民税の計算を行う際は間違わないように気をつけなければなりません。

課税所得の計算:600万円-200万円+100万円-73万円=427万円

住民税の計算:427万円×10%=427,000円

パンダ専務の住民税は課税所得427万円の10%、427,000円となります。

わかりやすいように「社会保険控除額30万円」で計算をしていますが、社会保険(任意継続)に加入していない場合は国民健康保険、国民年金の控除額に置き換えて計算しなければなりません。

また、実際の住民税は調整控除額による控除、自治体により税率が変動(0.2~0.3%程度)、均等割が異なる(数百円程度)等があるため課税額が誤差することがありますが、何万円も金額が変わる事はありませんのでご安心下さい。

ここでは所得控除の基礎控除48万円と、社会保険控除を30万円と仮定して計算を行いましたが、扶養控除や配偶者控除がある場合は更に控除を受けることが出来ます。詳細は国税庁:所得控除のあらましをご確認ください。

復興特別所得税の計算方法

ハイローオーストラリアの復興特別所得税を計算する方法は【所得税✕2.1%=復興特別所得税】となります。復興特別所得税を計算するには、まず所得税を計算しなければなりません。

また、この復興特別所得税は2011年3月11日に発生した東日本大震災の復興に必要な財源確保を目的に創設された税金で、2013年から2037年までの25年間納税者すべてが支払う税金です。

それでは実際に復興特別所得税の計算を行いますが、先程の所得税の計算でスズキさんとパンダ専務の所得税は計算済みですので、その所得税を元に割り出してみましょう。

所得税:216,500

復興特別所得税=所得税✕2.1%=4,546円

所得税:416,500

復興特別所得税=所得税✕2.1%=8,746円

計算方法も所得税や住民税のように控除額などがないため非常にシンプルです。所得税がわかれば、そこに復興特別所得税率である2.1%を掛けた金額が納税額となります。

所得税、住民税、復興特別所得税を合算した金額が納税額となる

それでは税金の計算方法まとめです。先でも紹介した通り、ハイローオーストラリアの税金の計算方法は、総合課税にかかる所得税、住民税、復興特別所得税を合算した金額となります。

会社員であるスズキさんと、専業投資家であるパンダ専務の納税合計額は以下の通り。

| スズキさん | パンダ専務 | |

|---|---|---|

| 所得税 | 216,500円 | 436,500円 |

| 住民税 | 327,000円 | 427,000円 |

| 復興所得税 | 4,546円 | 8,746円 |

| 納税額 合計 | 548,046円 | 872,246円 |

ちなみに、スズキさんのように会社員の場合は給与の一部から税金は支払われているはずですので、納税しなければならい税金額が少し安くなります。

確定申告を行う際は、所得税と復興特別所得税の合計額から源泉徴収表に記載してある源泉徴収税額を差し引いた額の納税を行わなければなりません。

ハイローの税金対策・節税方法について

ハイローオーストラリアでの利益に限らず収入があれば発生する税金ですが、出来る事なら支払う税金は抑えたいもの。脱税は犯罪行為なのでダメですが、出来る節税ならやらないと損です。

そこで、ここではハイローオーストラリアの税金対策・節税方法について紹介します。

ハイローオーストラリアの税制はこのページで何度も説明した通り、総合課税(雑所得)に分類されますが、雑所得というのはその所得を得るために生じた必要経費の計上が認められています。

噛み砕いて言えば「ハイローオーストラリアで利益を得るために使ったお金は、確定申告の際に所得総額から差し引いて税金の計算をしていいよ」という事です。

つまり、必要経費の計上を行い税率がかかる所得総額を減らす事により、支払う税金の金額を本来支払う税金の金額より下げる節税が可能となります。

それでは、どんなものが節税目的で必要経費として計上できるのか見ていきましょう。

必要経費として計上できるもの

ハイローオーストラリアの税金を節税にするにあたり、必要経費として計上できるもの代表例としてパソコンやタブレットなどの必要機材や為替関連の書籍などが挙げられます。

- 取引に使うPC・タブレット・周辺機器の購入費用

-

取引に行うためにパソコンやタブレットなどの機材を購入した場合などは必要経費として計上することが出来ます。

ただし、パソコンなどはプライベートでも使用することも考えられ、その場合はどのくらいの割合で取引に利用したかで必要経費として計上できる金額が変わる「家事按分」が必要です。

※パソコンは高額ですが10万円未満であれば一括で必要経費に計上することが可能。10万円以上のパソコンを購入した場合は減価償却、もしくは一括償却資産となる。

- 書籍代・関連雑誌の代金

-

一般的なファッション雑誌や漫画などバイナリーオプションと関係のないものは対象外ですが、為替に関連する書籍や雑誌、新聞等は必要経費として計上することが出来ます。

- セミナー代金やそれに伴う交通費・宿泊費

-

バイナリーオプションや為替取引に関するセミナーに参加する際の料金や、セミナーに出かける際に利用したバス、電車、タクシーなどの交通機関の移動費用を計上することが出来ます。

また、セミナーに参加するために遠征先で宿泊などを行った場合は、その際発生した宿泊費や懇親会などの食事代も必要経費として計上することが可能です。

- ノート・文房具などの事務用品

-

為替や取引を勉強したり、チェックするために購入したノートや文房具の費用は必要費用として計上することが出来ます。(一般的には10万円未満の物)

- 通信費・光熱費

-

インターネットの通信費用や電気代などの光熱費は必要経費として計上が可能ですが、自宅で取引を行っている場合は実際に取引を行った分のみを割り出して計上する必要があります。

言い換えれば、普段生活を行う際に消費する電気代や私的にインターネットを利用している際の通信費用は必要経費として計上することが出来ません。

- 家賃

-

取引を行う専用部屋などを自宅とは別に借りている場合などは、必要経費として計上ができますが、自宅の一室を取引部屋などにしている場合は家事按分が必要となります。

具体的には、自宅の平面図を用意してどのくらいの割合を利用しているのか、取引時間の割合、取引部屋の利用割合などを細かく割り出し、第三者が見て「これは明らかに取引に利用している」判断できる資料があれば、私的に利用する自宅でも家賃の一部を必要経費として計上が可能です。

- 取引ツールなどの購入費用

-

為替取引を行うにあたってMT4やその他の取引ツールを使う方は、取引ツールを購入した費用などを必要費用として計上することが出来ます。

この様に、ハイローオーストラリアで利益を得るために必要なモノであれば、必要経費として計上することができるため、確定申告を行う際は節税のために必ず申告しましょう。

必要経費の計上を行う上でのポイントは2つ。

- バス・電車などの領収書を貰えない場合を除いて、宛名・日付・金額・但し書きが記載された証明となる領収書(レシート)が必要。

- 税務署で用途を尋ねられた際、明確に説明できるように取引に関わった証拠を残しておく。

ちなみに電車やバスは会社によって対応が違うものの、現金で支払いを行った場合は申告すれば領収書が貰えるケースが多いです。また、suicaなどのICカードなどを利用した場合は領収書が貰えないため、代わりに駅で印字したものをプリントアウトしく事で対応出来ます。

申告は少し面倒になりますが、少ない金額でも積み重なる事で馬鹿に出来ないくらいの金額にはなりますので、節税のために領収書を残しておくように心がける事が大切です。

※FXやバイナリーオプションの税金については、税務署により対応が異なる場合があり、不確定な部分があります。上記項目の場合でも税務署によっては対応してもらえない場合もありますので、事前に最寄りの税務署に問い合わせて下さい。

必要経費として計上できないもの

確定申告の際に必要経費として計上することで節税を行うことはできますが、ハイローオーストラリアの取引に全く関係のないものは経費としての計上が認められません。

- 自家用車や腕時計などの購入費用

-

例えば自家用車や腕時計などを購入する際の費用としては、当然必要経費としての計上が認められません。ハイローオーストラリアで利益をえるために必要な経費として判断されないものは、自家用車・腕時計に関わらず必要経費扱いにはならいので気をつけて下さい。

- 友人との食事代金

-

セミナーの懇親会など名目上「投資・取引に関係しているもの」であれば必要経費として認められますが、投資友達との食事や打ち合わせの場合は認められないケースも多いです。

為替に詳しい友達と食事をすることで情報を得る事もありますが、為替との関連性を税務署に説明するのは難しいため、殆どの場合は必要経費として認められません。

- 取引に使った投資金

-

投資金は勿論経費ではありません。一見すると利益を得るために使った資金に見えなくもないですが、税金はあくまで利益額から投資額を差し引いた金額に対して課税が行われます。

上記は一例ですが、前述した通りハイローオーストラリアの取引に関係のないものは必要経費として計上できないため注意が必要です。何でもかんでも経費出来るというわけではありません!

ハイローオーストラリアの確定申告を行う方法

確定申告は、電子申告システム(e-Tax)を申告する、郵送で住所地等の所轄税務署に送る、住所地等の所轄税務署に直接持っていくのいずれかの方法で行う事ができます。

- e-Tax:国税電子申告・納税システムで、オンラインで申請可能。

- 税務署へ郵送:確定申告時に払う

- 税務署へ持参:給与から天引きor納付書を自宅当てに送ってもらう

確定申告とは、前年1年間分の所得にかかる税金額を計算し、税金を支払うための手続きです。申告書類を提出すれば完了ではなく、確定申告期間内に支払いまで完了させなければなりません。

ちなみに、住民税は給与から天引きされるか、納付書が自宅に当てに送られてくるため、確定申告では所得税と復興特別所得税の2種類の税金を支払います。

所得税:確定申告時に払う

復興特別所得税:確定申告時に払う

住民税:給与から天引きor納付書を自宅当てに送ってもらう

スズキ

スズキ住民税の支払いを自分で行えば副業禁止の会社にもバレることはありません!

パンダ専務

パンダ専務会社に副業バレる理由No.1が住民税だからネ!

まとめ

このページではハイローオーストラリアの利益額に対してかかる税金と確定申告方法について紹介しました。課税対象となる場合は必ず確定申告期間内に、確定申告と納税を完了させましょう。

特に、在職状況に応じて課税条件が異なるケースや、個人事業主のような年末調整がないことで利益の有無に関わらず確定申告が必要なケースは注意して下さい。

ハイローオーストラリアで得た利益額が少なく、総合課税に対する課税が行われない場合でも、ご自身で確定申告を行わなければならない場合もあります。